Amortissement dégressif + baisse d’IS = économie d’impôt pour vous!

Posté par: lydie pinardi | on février 13, 2018

Votre entreprise se porte plutôt bien. L’heure est à l’investissement.

Les bénéfices sont récurrents, vous cherchez donc à réduire votre base d’imposition.

L’amortissement dégressif peut donc vous intéresser d’autant plus qu’une variation des taux d’impôt sur les sociétés est en prévision…

L’amortissement : pourquoi ? comment ?

Lorsque vous investissez dans votre entreprise, le montant de votre investissement n’apparaît pas dans les charges.

Ce qui est très appréciable la première année de l’investissement pour laquelle il serait sinon difficile de réaliser un bénéfice .

La charge de cet investissement utilise donc par une technique appelée amortissement, laquelle consiste à répartir sur plusieurs exercices le coût engendré par l’investissement.

Techniquement deux amortissements dits « économiques » sont prévus :

- L’amortissement linéaire : le plus usité avec une répartition équivalente sur chaque période pendant un temps donné.

- L’amortissement variable : plus complexe à mettre en œuvre, car il faut alors déterminer des rythmes d’utilisation prévisionnels du bien assez argumentés.

Mais, pour des raisons purement fiscales, vous avez peut-être intérêt à utiliser l’amortissement dégressif. Cet amortissement est uniquement un avantage fiscal incitatif à l’investissement.

Globalement, à la fin de la période, la charge est identique d’un point de vue fiscal. Il ne s’agit donc pas d’une charge supplémentaire dans le temps pour votre entreprise !

Amortissement dégressif : l’intérêt

Comme son nom l’indique, l’amortissement fait l’objet d’un calcul cadré par l’administration fiscale, qui consiste à amortir plus au début et moins à la fin par rapport à l’amortissement linéaire classique…

Vous aurez donc un résultat minoré les premières années et plus important par la suite…

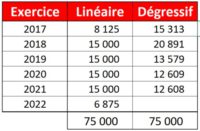

Exemple :

Une machine éligible à l’amortissement dégressif est acheté le 15 juin N pour 75 000 euros amortissable sur 5 ans. La charge de l’amortissement dans votre comptabilité est la suivante :

Une économie d’impôt est donc faite dans un premier temps et est contrebalancée dans un second temps.

Amortissement dégressif : particularités

En toute logique, l’amortissement dégressif ne sera choisi que lorsque l’entreprise sera fortement bénéficiaire.

Il est également à noter qu’il ne concerne que certains biens acquis neufs, dont les catégories sont listées par l’administration fiscale.

Consulter la liste des biens concernés

Votre choix doit être réalisé, matériel par matériel.

Enfin, vous n’aurez pas la possibilité de modifier le mode d’amortissement en cours… Toutefois, la décision d’actionner cette option se prenant en fin d’exercice, vous établirez votre choix en toute connaissance du résultat de la première année au moins.

Nouveauté intéressante…

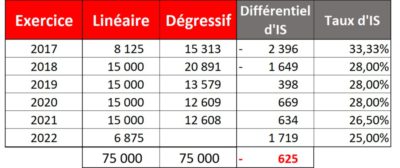

Le point important qui peut peser dans votre choix, se porte sur la baisse prévue de l’impôt sur les sociétés !

Actuellement, il est possible que vous soyez imposé à 33 1/3% si vous faites plus de 75 000 euros de bénéfices … Or le taux d’IS programmé pour les années suivantes va diminuer jusqu’à 25% en 2022 ! L’amortissement dégressif est donc encore plus avantageux pour vos investissements, car vous pourrez avoir une charge plus importante dans l’immédiat alors même que le taux d’IS est au plus fort !

Exemple (suite) :

L’économie est donc de 625 euros.

Ajoutons à cela que vous payerez l’impôt plus tard !

Nous ignorerons la possibilité que vous placiez cet argent pendant ce laps de temps…

Programmation de la baisse de l’I.S.

Vous êtes un cas particulier ?

Peut-être êtes vous dans une configuration de résultat important cette année alors qu’habituellement vous êtes en-dessous de 38 120 euros de bénéfices.

Or, pour les PME, il existe un taux minoré à 15%…

Exemple (adapté au cas particulier) :

Imaginons que votre investissement soit plus amorti en 2017 à 33 1/3% et qu’ensuite vous reveniez à des bénéfices taxés à 15%…

Dans ce cas, la question ne se pose même plus ! Foncez !

En bref…

L’amortissement dégressif est un outil d’optimisation fiscale prévu par l’Etat pour inciter à l’investissement.

Si jusqu’à présent il n’avait pour seul avantage qu’un impôt différé, la baisse prévue de l’IS vient de lui donner un intérêt supplémentaire.

Le choix est a opérer pour chaque investissement réalisé, au moment de la clôture de votre exercice !

D5 Creation

D5 Creation