Au secours, je ne peux plus payer !

L’entreprise en difficulté peut demander une mesure judiciaire lorsqu’elle pressent qu’elle ne pourra pas payer ses dettes.

La mesure préventive prévue par la loi s’appelle la procédure de sauvegarde.

Si l’entreprise n’est déjà plus en mesure de payer ses dettes, on retrouve alors une mesure curative appelée redressement judiciaire ou dépôt de bilan (que certains associent à tort à la liquidation judiciaire).

Points communs

Un parapluie pendant la tempête… On vous couvre pendant un temps, mais il faudra ressortir affronter la pluie.

Les deux procédures sont structurées sur une trame identique avec les mêmes interlocuteurs.

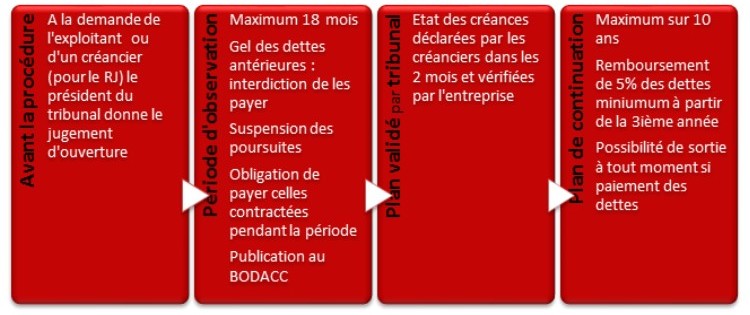

Pour schématiser la procédure :

Les interlocuteurs

Pendant cette période, plusieurs interlocuteurs seront donnés à l’entreprise :

- Le juge commissaire

- Sa mission officielle consiste à « veiller au déroulement rapide de la procédure et à la protection des intérêts en présence ». C’est normalement un élu, chef d’entreprise…

- Le mandataire judiciaire

- Son rôle est d’assurer le droit des créanciers principalement et de faire un état de l’entreprise au jugement d’ouverture. Il devient liquidateur le cas échéant.

- L’administrateur judiciaire

- Il a pour mission d’assister la gestion de l’entreprise pendant la période d’observation et reste facultatif ou à l’appréciation du juge dans le cadre d’un redressement judiciaire.

Remarque : le plan de continuation est appelé aussi selon le cas plan de sauvegarde ou plan de redressement pour être plus précis.

Notre recommandation : même si vous envisagez de rembourser vos dettes sur une durée plus courte que celle autorisée au maximum, n’hésitez pas à utiliser une durée plus longue ! Vous sécuriserez ainsi votre démarche. Si vous pouvez rembourser vos dettes avant la fin du délai, rien ne vous empêchera de sortir par anticipation du plan et vous lancerez alors un message fort à votre entourage en remboursant avant la fin du délai ! Rappelez-vous l’adage « Qui peut le plus, peut le moins »

Les avantages

Ces dispositifs ont au final plusieurs objectifs :

- Laisser le temps à l’entreprise de se refaire une trésorerie, le fameux parapluie.

- Proposer à la sortie un plan de continuation viable ou une liquidation si tout amène à cette conclusion.

Les inconvénients

Mais attention, derrière toutes ces démarches « salvatrices » se cache une noirceur qu’il ne faut pas négliger :

- Le coût de la justice que personne ne vous donnera précisément par avance mais qui peut alourdir la note sensiblement.

- Le non accès à tous les marchés publics car vous devez fournir un document qui atteste que vous êtes à jour de vos cotisations sociales, ce qui est rarement le cas.

- La vexation des fournisseurs qui voient leur créance bloquée et étalée sur 10 ans, quand ils ont l’espoir d’être payé.

- Les délais de paiement souvent réduits à néant et la fermeture de tous vos comptes.

- Les clients qui ne paieront plus d’acomptes, ce qui peux s’entendre au regard du risque.

- La disparition du découvert bancaire et de la plupart des financements de trésorerie. Vous serez souvent réorientés vers la banque Delubac, spécialiste du genre.

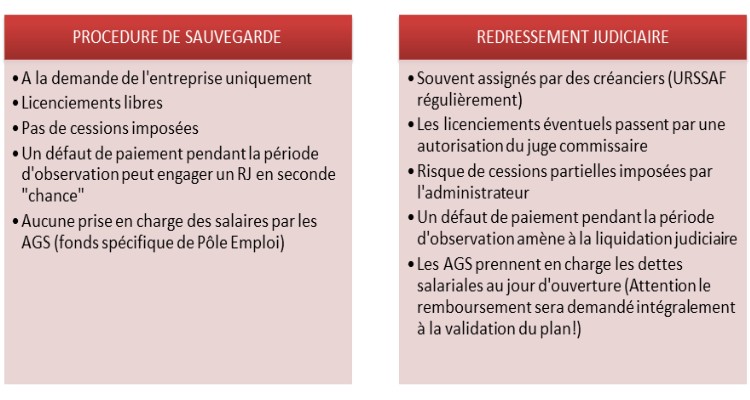

Les différences entre sauvegarde et RJ ?

On peut comparer la situation à un collégien qui a fait une entorse au règlement plus ou moins grave. Soit il anticipe et vient directement chez le directeur et faire pénitence, soit on le convoque lorsqu’on constate les faits…

La procédure de sauvegarde est donc faite à la demande de l’entreprise. En échange, on donne au dirigeant une plus grande liberté d’action. Dans le cas du redressement judiciaire, on a plus une forme d’infantilisation punitive.

Nos conseils

Nous vous recommandons de vous faire accompagner par votre expert-comptable pour une comparution au tribunal demandée par un créancier et à laquelle il faut impérativement se présenter.

L’entreprise qui aurait un capital non libéré pourrait être contrainte par l’administrateur judiciaire d’en demander la libération pour faire face aux dettes et participer au redressement.

Soyez prudent, le RSI est une dette du dirigeant et n’entre normalement pas dans la procédure !

Méfiez-vous de toutes les cautions personnelles que vous auriez signées (sur les emprunts, les découverts…) car vous n’êtes plus en sécurité personnelle sur ces sommes.

Enfin et surtout, préférez un arrangement à l’amiable plutôt que la voie judiciaire pour éviter tous les inconvénients dont on ne vous parlera que trop peu !

D5 Creation

D5 Creation